会社員の方なら、年末調整の時期で様々な書類とにらめっこしているのではないでしょうか。昔、私はなにも考えずに書類を提出して、いくらかの還付金もらえてラッキーと思っていたくらいですが、税金の知識を持って入ればもっと還付されることを知りませんでした。

しかし、年に一回、よくわからない数字と書類の提出で頭が痛くなるだけです。今回は簡単にかみ砕いて、少しでもお得なイベントと思ってもらえるように記事を書いていきたいと思います。

そしてもう一つのタイトル、確定申告。確定申告はサラリーマンに関係ないや、と初めから見向きもしていない方、多いと思います。え?サラリーマンでも確定申告するの?と思われる方いらっしゃるかと思います。そこも併せて解説していきたいと思います。

確定申告が必要な会社員

①年間給与金額が2000万円を超える人

勤務先で「年末調整」をしていないので、翌年に自分で「確定申告」が必要です。

②2カ所以上で勤めている人

本業となる企業以外での所得が20万円を超えると、確定申告が必要です。

③副業など(配当所得、不動産所得を含む)の合計が20万円以上ある人

1カ所から給料を受け取っている人でも、給与所得と退職所得以外の副業収入が20万円を超える人は確定申告が必要です。

④保険の保険満期金や解約返戻金のような臨時収入が一定額以上ある人

⑤災害減免法で源泉徴収の猶予などを受けている人

⑥源泉徴収義務のないものから給与などの支払いを受けている人

⑦退職所得について、正規の方法で計算した場合に、その税額が源泉徴収した額よりも大きくなる人

いかかでしょう。該当される方はいらっしゃいますか?

①に該当する方、いいですよね~。年収2000万円以上の方は年末調整されないため、自分で確定申告する必要があります。少し、めんどくさいと思われる方もいらっしゃるかと思いますが、考え方次第では手取り額を大幅に伸ばせます。

そして、自分でやるのは、、、と思っていらっしゃる方、税理士さんにお願いするのも一つの手です。私も一時フリーランスで働いていた時に、税理士事務所に確定申告を依頼しておりました。なんと、年間1万円で請け負ってくれました。もちろん税理士さんによって金額は違うと思いますが、仮に年間5万円でも2000万円もらっていたら十分元が取れると思います。

また、最寄りの税務署でも行けば丁寧に教えてくださいます。いま私は自分で税務署に出向いて教えてもらいながら確定申告しております。

もちろん無料です。

金額だけでなく、勉強になるので少しお小遣いもらってセミナーを受けに行くという感覚で確定申告しにいってます。

上記、7項目どれかに該当する方は、確定申告が必ず必要な方です。次は確定申告は必要ないが、確定申告すると払いすぎたお金がかえってくる方々です。

会社員でも確定申告すると得することも。。。

・医療費が年間10万円以上かかった人

・マイホームを住宅ローンで買った人

・災害や盗難で被害を受けた人

・ふるさと納税で寄付をした人

・株や不動産で損をした人

・退職金をもらった人

・年の途中で会社を辞めた、転職した人

・「年末調整」後に結婚した人

こちら、該当する方いらっしゃるのではないでしょうか。私もいくつか経験あります。しっかり還付されました。

・医療費が年間10万円以上かかった人

1年間に家族で10万円以上(or総所得の5%)の医療費がかかっていたら、これを超えた額を「確定申告」すれば、払い過ぎの税金が戻ってきます。これが「医療費控除」です。申告する医療費は、まとめてもっとも税率が高い人が「確定申告」するのがポイント。税金が戻ってくる率が高くなります。

離れて暮らしている父母などに仕送りをしているならば、「生計を一にしている」と見なされるので、家族合算できます。

病院や薬局でかかったお金だけでなく、ドラッグストアで買った市販薬、インプラントなど自費診療の歯科治療費、子どもの歯の矯正費用、治療目的のマッサージ治療など、さまざまなものが対象になります。あまり知られていませんが、親の介護費用などの一部も「医療費控除」の対象となっています。一回一回は少額でも合算すれば10万円を超えることもありますので、薬、病院などの領収書は何でも必ず保管しておくことをオススメします。

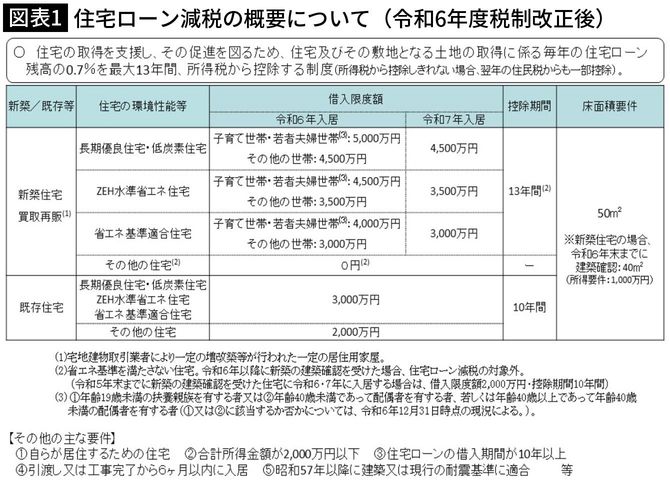

・マイホームを住宅ローンで買った人

住宅ローンを組んでマイホームを買った人には、表のように、最長13年間(中古は10年間)、「住宅ローン控除」で払い過ぎの税金を戻してもらうことができます。

「住宅ローン控除」は住宅ローンを組んでマイホームを取得した時に、ローン残高に応じて所得税が戻される制度です。ただし、戻るのは、納税額の範囲内なので、収入が低かったり、医療費控除などで税金のほとんどを戻してもらうと、控除額は大きくても“戻してもらう税金がない”ということになります。

この制度は、2022年の制度改正で2025年12月末までと4年間延長されましたが、2026年以降どうなるかはわかっていません。

「確定申告」が必要なのは1年目のみで、2年目以降は「年末調整」になります。ただし、住宅ローン控除は対象となる住宅や控除を受ける人に条件があり、該当しなければ受けられません。

・災害や盗難で被害を受けた人

こちらに関しては、実際起こってほしくない案件ですよね。しかし、被害を少しでも軽減できるように知っておくとよい内容かと思います。

台風のような自然災害や火災、盗難のような理由で損害を受けた人は、「雑損控除」という所得控除が適用され、「確定申告」をすれば、払い過ぎの税金を戻してもらうことができます。

ただし、災害の場合には「雑損控除」とは別に、「災害減免法」という、税金を戻してもらえる仕組みがあり(その年の所得金額の合計額が1000万円以下の人が災害にあった場合)、両方は使えないので、どちらかを選んで「確定申告」で税金を戻してもらうことになります。

どちらが有利かは、税務署で計算してもらい、有利なほうを選んで申告するといいでしょう。

・「ふるさと納税」で寄付をした人

「ふるさと納税」では、5つの自治体までは一定条件を満たせば、確定申告をしなくても「ふるさと納税」の「寄附金控除」が受けられる「ワンストップ特例制度」があります。

ただ、「ワンストップ特例制度」を利用しない人や、1年間の寄付先が6自治体以上の場合は、確定申告をしないと「寄付金控除」されません。

「確定申告」をすると所得税はその年から、住民税は翌年からそれぞれ控除されます。

・株や不動産で損をした人

損しないのが一番です(笑)

しかしうまくいかないときもありますよね。株や不動産の投資で損をした人は、「損益通算」といって、損失と利益を相殺することができます。

たとえば、A株の取引で大損をしても、B株で得をしていたら、得した額から損した額に課税されます。

仮に、A株で大損して、B株で得したぶんを差し引いても、まだマイナスだったら、この損を3年間は「繰越控除」できます。つまり、3年間は利益や配当から差し引くことができるのです。

例えば300万円損したとしましょう。「損益通算」しないで次の年に1000万円儲けたとすると1000万円に対して約200万円の金融所得税が発生します。しかし、「損益通算」を行っていると1000万円の儲けを出したときに、300万円損した分をマイナスして700万円に対しての税金になります。約140万円です。どちらも1000万円儲けても手残りが60万円も変わります。

不動産投資やFXなども、損をしたら一定のルールのもとで「損益通算」や「繰越控除」が可能です。「不動産投資」では、個人は青色申告ができませんが、開業届を税務署に提出して青色申告の手続きを行うことで赤字の繰越ができます。

ただし、「NISA」や「新NISA」では、「損益通算」や「繰越控除」は使えません。

・退職金をもらった人

「退職金」を一時金でもらった場合、「退職所得申告書」を提出していないと、退職金の20.42%が自動的に源泉徴収されます。

たとえば2000万円の退職金があり、「退職所得申告書」を提出していないと408万4000円の税金を払うことになります。これが「退職所得申告書」を提出していて勤続年数40年なら、2200万円の退職所得控除があるので、まるまる手取りになります。

この場合、「退職所得申告書」を出していなかった人は、「確定申告」すれば、源泉徴収された408万4000円を取り戻すことができますので、覚えておきましょう。

・年の途中で会社を辞めた、転職した人

給与から天引きされる所得税は、前の年の1年間の収入が基準となって徴収されます。けれど、年の途中で会社を辞めてしまったら、前の年よりも収入が少なくなっている可能性が高く、想定した税額も過払いになっているケースがあります。

ですから、1年間のトータルで、前年よりも収入が少ない人は、「確定申告」をすれば、払い過ぎの税金を戻してもらえるかもしれません。

転職した場合には、転職後の勤務先で「年末調整」をしてもらえますが、転職前の源泉徴収票を提出していないと正しい計算ができないので、忘れず提出しましょう。

・「年末調整」後に結婚した人

現在ではあまりいないケースではありますが、「年末調整」後に結婚した人で、しかも妻が会社をやめて“専業主婦になった”場合、「確定申告」すれば夫が「配偶者控除」や「配偶者特別控除」を使え、払い過ぎの税金を取り戻すことができるかもしれません。

「年末調整」後に出産した場合は、以前は扶養家族が増えたということで「確定申告」すれば「扶養控除」が増えて税金が戻ってきましたが、現在は16歳未満の子どもは「扶養控除」の対象にはなっていません。ただ、扶養する人数には加算されるために、申告すると合計所得の金額によっては、居住する自治体の住民税の非課税規定で適用されるケースもあります。

これとは別に、出産にかかった費用については「医療費控除」の対象になっているので、かかった費用から給付金などを引いてもマイナスがある人は、「確定申告」でマイナス分を取り戻せる可能性があります。

還付申告は5年さ遡って申告可能

ここまで記事を読んでくださって、「あ、昨年該当したのに確定申告してなかった」と思っても安心してください。5年間なら遡って申請できます。

ちなみに、共働き世帯でも生計を一にしているとみなされるため、収入の高いほうがすべての医療費を合算して「医療費控除」を申請するといいでしょう。たとえば、年収600万円で、母または父(70歳以上)と2人の子どもを扶養している場合、年間30万円の医療費を「医療費控除」してもらえれば、所得税が約2万円戻ってきますから、バカにならない額です。

自営業者の場合には、「確定申告」の時期にしっかり申告しないと、納税が遅れているということで「追徴課税」される恐れがありますが、給与所得者の場合、大半は「年末調整」が終わって税金を納めている中で、払い過ぎの税金を戻してもらうことになりますから、そうした還付申告のケースでは、「確定申告」の時期が過ぎてしまっても、5年間は請求して払い過ぎの税金を戻してもらうことができます。

「そういえば3年前に親(生計を一にする)が大病をして、ずいぶん医療費がかかった」というような人は、医療費の領収書を引っ張り出して「確定申告」をしましょう。そのためにも、医療費などで支払った領収書は、最低5年は保管しておくといいでしょう。

年末調整は会社に任せても、確定申告は自分で行うことでお金を取り戻せるのです。他人任せでは取り戻せるお金も取り戻せません。年末調整のこの時期は特に意識しておきましょう。

コメント